Kassensturz Der Kassensturz ist ein Soll-Ist-Abgleich. Kassendifferenzen Dabei soll das gezählte Geld mit der gebuchten Einnahme übereinstimmen. Kassendifferenzen Bei einer Kassendifferenz stimmt Soll und Ist nicht überein. Kommt es zu

Steuergefährdung nach § 379 AO Ab dem 1.1.2020 kann eine fehlerhafte Kassenführung nach § 379 Abs. 1 AO als Steuergefährdung mit einem Bußgeld bis zu 25.000 € sanktioniert. Geregelt ist

Und immer wieder die EuCaSoft und ihre Sessionlücken Aus einem BP-Fall. Da schreibt der Kassenprüfer: „Sessionlücken: Die in den Journal Daten, zahlreichen Sessionlücken wurden bereits im Kassenvermerk dargestellt. Vorweg möchte

Die Bonpflicht In der Bevölkerung wird die Bonpflicht beschmunzelt. Finanzbeamte halten sie für ein probates Mittel, die Unternehmer zum Bonieren der Umsätze anzuhalten. In vielen Geschäften witzeln die Verkäuferinnen über

Arbeitsweise der TSE Die zertifizierte TSE (=Technische Sicherheitseinrichtung) erfasst, codiert, signiert und archiviert alle Kassenvorgänge. Sie muss seit dem 01.04.21 an allen elektronischen Kassen installiert sein. Sie ist theoretisch „erfunden“ worden

Kassensysteme: TSE Technische, Sicherheitseinrichtung – So sieht z.B. eine Kennzeichnung eines Kassenausdrucks einer elektronischen Kasse mit einem TSE-Sicherheitsmodul aus: Eigentlich ist die Installation der TSE-Sicherheitseinrichtung bei elektronischen Kassensystemen seit dem

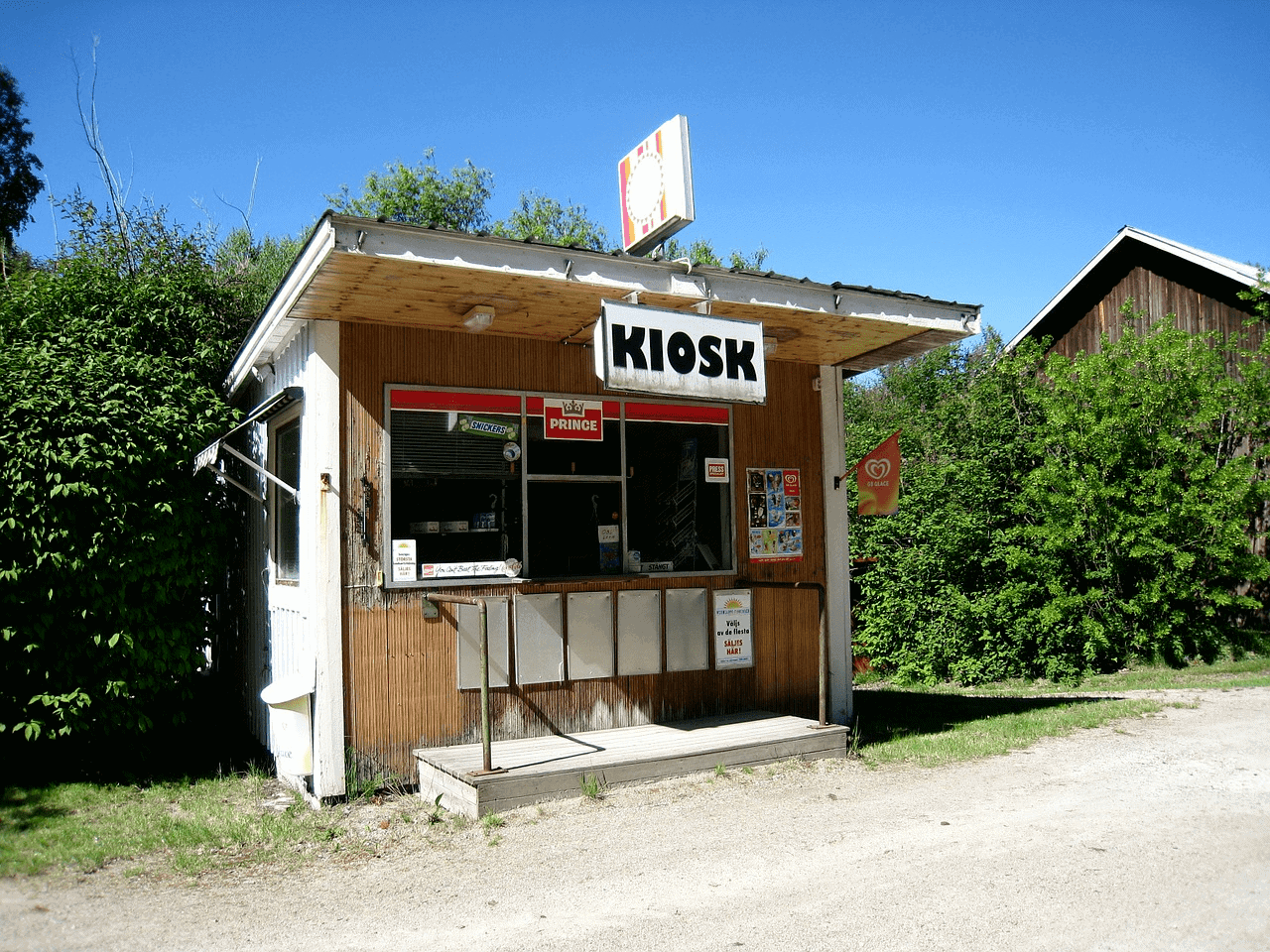

Wie sinnvoll ist in 2021 noch die offene Ladenkasse? Mancher Mandant staunt ungläubig, wenn ich berichte, dass die offene Ladenkasse immer noch zulässig ist. Auch in 2021 höre ich manchen

Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen Mit dem Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen vom 22. Dezember 2016 (BGBl. I S. 3152) soll die Unveränderbarkeit von digitalen Grundaufzeichnungen sichergestellt

Ist die Kassenführung in einem bargeldintensiven Betrieb nicht ordnungsgemäß, hat dies den Verlust der Ordnungsmäßigkeit der gesamten Buchführung zur Folge. Anders kann das sein, wenn es sich nicht um einen bargeldintensiven Betrieb handelt - die Bareinnahmen verschwindend gering oder unbedeutend sind und eigentlich bei den Einnahmen prozentual keine Rolle spielen. Aber Vorsicht beim bargeldintensiven Betrieb: Nicht jeder formeller Fehler berechtigt zur Verwerfung der Buchführung. Erst wenn die formellen Fehler so schwerwiegend sind, dass die Richtigkeit und Vollständigkeit der Einnahmeerfassung nicht mehr geprüft und festgestellt werden kann, berechtigen der oder die formellen Fehler wegen ihres sachlichen Gewichts zur Verwerfung der Buchführung.